宏观经济解读:

开年以来经济运行有一定空间,1月份PMI数据环比回升,好于季节性变化。央行宣布降准50BP下调支农支小再贷款、再贴现利率25BP,预计将释放流动性近万亿。

海外方面,美国四季度GDP增速3.3%,市场预测3月、5月降息概率各半,海外宽松预期进入反复阶段。

总的来看,1月份政策围绕“强化协同联动、放大组合效应”。两会召开前进入数据真空期,关注财政、货币政策接下来的落地节奏及资金面反馈。

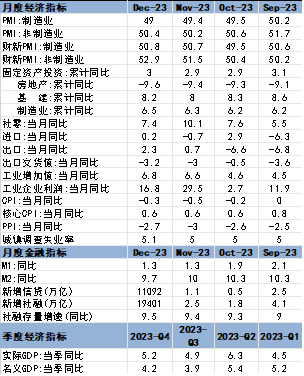

图:2023年12月份公布的数据:社融和工业企业利润好转

资料来源: wind资讯

固收市场回顾及展望:

1月降息预期未能兑现,LPR选择按兵不动,但央行超预期宣布降准和结构性降息,货币政策的表达依旧较为积极。对债市而言,年初配置力量强但债券供给偏少,10年期国债活跃券大幅下行创2002年6月以来新低。

展望后市,我们认为2024年上半年依旧处在宽信用的上半场,流动性宽松的局面仍有持续性,但长债收益率处在历史低位价值有限,预计进入窄幅震荡;短债关注跨节资金宽松程度,预计阶段性仍以曲线陡峭化的结构性行情为主。

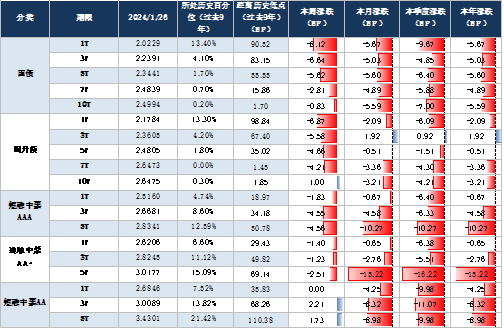

图:本月主要品种利率走势

资料来源: wind资讯 *历史分位数为过往9年

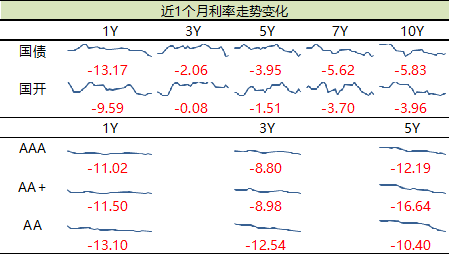

图:主要品种近一个月利率走势情况

资料来源: wind资讯

权益市场回顾及展望:

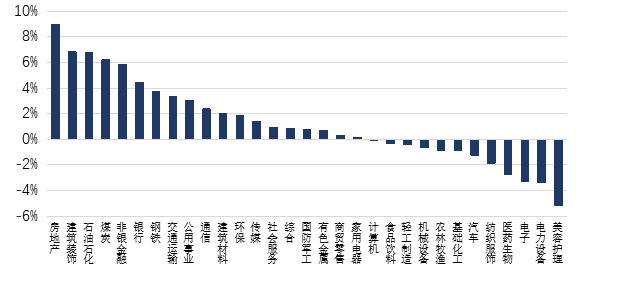

1月权益市场依旧承压。最后一周上证主板、深圳主板、创业板探底回升。上证指数(+2.75%),深证成指(-0.28%),创业板指数(-1.92%),北向资金净流入121.02亿元。本月涨幅较大的行业指数(申万)为有房地产、建筑装饰、石油石化,+8.98%,+6.84%,+6.80%;月跌幅较大的行业(申万)分别为美容护理、电力设备、电子,-5.16%、-3.41%、-3.27%。

展望后市:A股方面,短期仍以红利、央企等政策催化方向占优。海外方面,美联储1月底会议预计以预期管理为主,而市场对于美联储宽松预期也继续利好新兴市场。

图:申万行业月度涨跌幅(%)

资料来源: wind资讯

多资产市场回顾及展望:

1月海外权益市场涨跌互现。最后一周美国10年期国债收益率收于4.15%,周度持平;美元指数上周上涨0.24%,收于103.47。金价上周下跌0.56%,收于2,017.92美元/盎司。全球主要权益市场涨跌不一,欧洲STOXX600(欧元)上涨3.11%,标普500上涨1.06%,纳斯达克上涨0.94%;日经225下跌0.59%,恐慌指数CBOE波动率上周微降0.30%。港股市场上周收涨:恒生指数上涨4.20%,恒生科技上涨1.81%。

展望后市,预计美元指数短期有望偏强震荡,中长期来看,美国经济景气、通胀长期下行趋势未变,后续美元指数仍有下行空间。黄金方面,预计黄金短期内继续偏弱震荡。中长期来看,若后续美国实际利率下行至美联储预测的自然利率0.5%水平,不排除黄金再度上涨的可能。有色方面,预计铜价维持偏弱震荡,铝价短期可以获得支撑,长期需进一步观察经济的复苏状况。原油方面,原油供应偏紧而需求维持增长,供需缺口仍存,油价中枢将持续高位。

风险提示:

理财非存款、产品有风险、投资须谨慎。本材料由施罗德交银理财有限公司提供。公司与股东之间实行业务隔离制度,股东并不直接参与理财财产的投资运作。

免责声明:

施罗德交银理财有限公司是得到中国银行保险监督管理委员会批准成立并受其监管的理财公司。

本文件中所表达的观点以及陈述的信息是一般性的观点和信息,其与具体的投资对象、财务状况以及任何的特殊需求无关。文件中所表达的观点不构成施罗德交银理财有限公司的投资建议或任何其他忠告,并可能随情况的变化而发生改变。这些观点不必然反映施罗德交银理财有限公司任何部门的观点。施罗德交银理财有限公司尽力严谨处理本文件中所述的观点和信息,但并不就其准确性作出保证。如果您需要进一步的观点与信息,请与施罗德交银理财有限公司联系。

投资存在风险,过往的业绩并不代表将来的表现,理财产品净值及其收益可能会不断变动。

本文件不是对任何人投资施罗德交银理财有限公司所管理之产品而提出的建议、要约邀请或要约。投资者在认购或申购施罗德交银理财有限公司所管理之产品前,应详细阅读其理财法律文件、销售文件及/或相关公告。

除非另有注明,本文件所包含的所有资讯均为本文件使用时之当时资讯。

本文件之目的仅为提供资讯,非经施罗德交银理财有限公司授权,任何人不得整体或部分阅读、打印、保留、复制、传播、散布、引用或以其他形式使用本文件。